-

個人のお客さま

ダイレクトバンキングログイン -

法人・個人事業主のお客さま

ビジネスダイレクトログイン

投資信託

投資信託とは

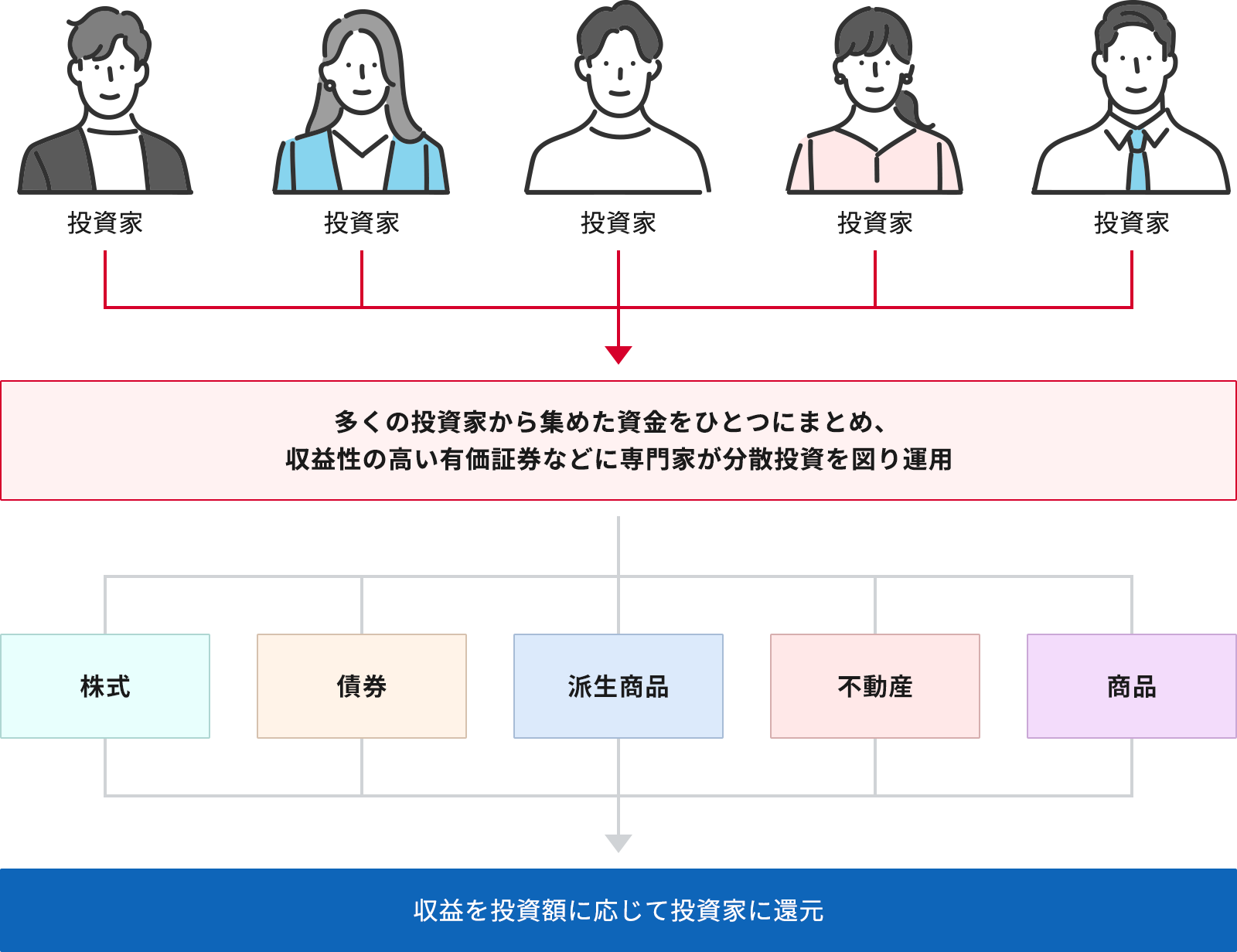

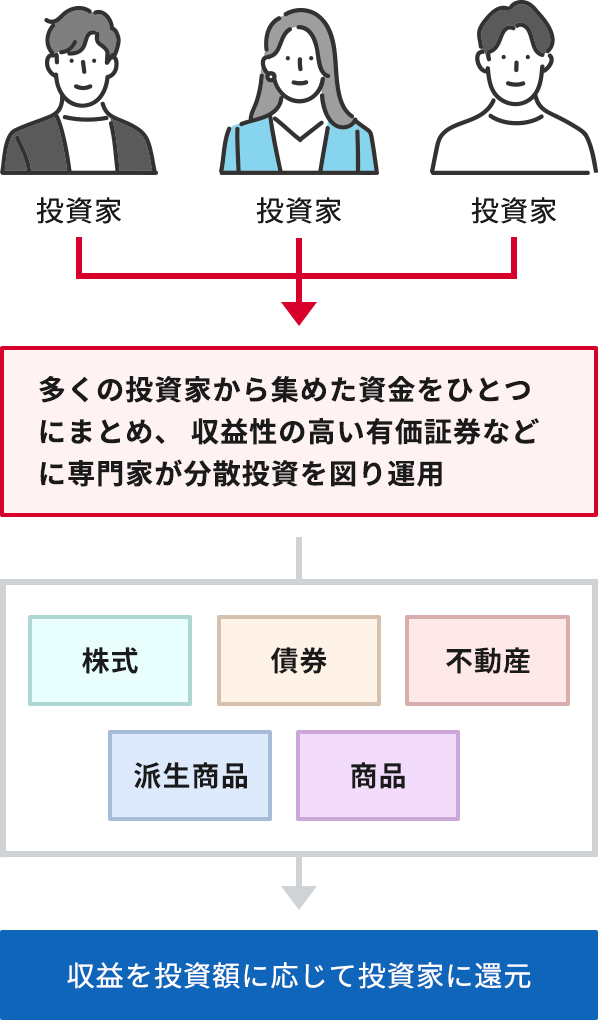

投資信託の全体像

投資信託は、多くのお客さまから集めた資金をまとめて、運用の専門家が株式や債券などの有価証券等で運用し、その成果を享受していただく商品です。資産運用を行う手段として投資信託への関心が高まっています。

投資信託の運用イメージ

投資信託の特徴

-

FEATURE01

少額の資金ではじめられます。

投資信託はお客さまの資金を集め、一定の金額にまとめて運用を行います。そのため、少額の資金から投資をすることができます。

-

FEATURE02

専門家が運用します。

投資信託は、運用の専門家である投資信託委託会社が、情報収集力や調査・分析力などを駆使し、効率的に資産運用を行います。

-

FEATURE03

分散投資が可能です。

一般に値動きのある有価証券等への投資は、複数の銘柄に投資(分散投資)することにより、資産全体の価値が大きく変動するリスクを抑える効果があります。

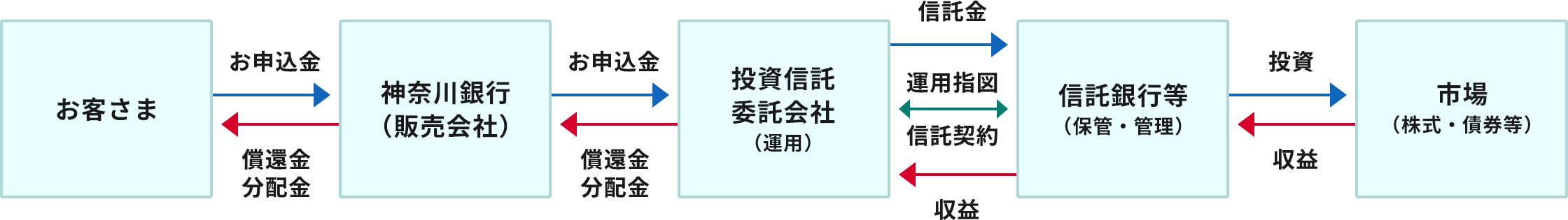

お客さまと神奈川銀行の取引イメージ

投資信託は、投資信託委託会社で設定され、銀行や証券会社などを通じて販売されます。投資家から集められた資金は、信託銀行等において固有の財産と分けて保管・管理がされ、投資信託委託会社の指図のもと、さまざまな資産で運用されます。

- ※この図は、契約型の証券投資信託の仕組みを表したものです。

投資信託と預金の違い

投資信託は預金のように元本が保証されていないので、運用結果によって元本割れの可能性などもあります。

| 投資信託 | 円預金 | |

|---|---|---|

| 元本の保証 | 元本は保証されていません。 | 元本は保証されています。 |

| 利息(収益分配金) |

運用状況によって受け取る金額(収益分配金)は変化します。

|

あらかじめ決められた利率に基づく金額を受け取ることができます。 |

| 預金保険制度の適用 |

対象外です。

|

対象です。

|

投資信託の主なリスク

投資信託は値動きのある株式や債券などに投資するため、基準価額は株式市場などの動向により変動します。

基準価額に影響を及ぼす主なリスクには、以下のものがあります。

-

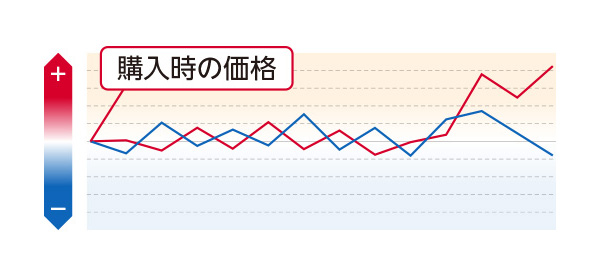

価格変動リスク

投資信託に含まれる株式や債券の価格が変動するリスクのことをいいます。

最終的に株価は市場における需給によって決まりますが、一般的に、国内及び海外の政治・経済情勢、企業の業績等の影響を受ける傾向があります。 -

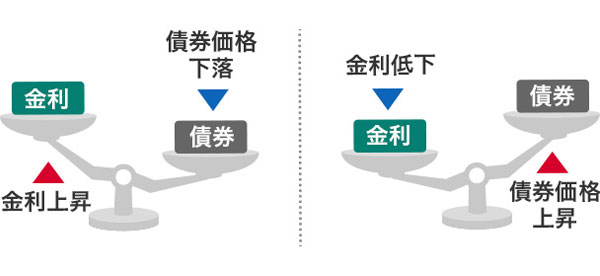

金利変動リスク

金利変動が、債券価格に影響を及ぼすリスクのことをいいます。

世界の金利は日々変動しており、一般的に金利が上昇する場合、債券の価格は下落し、反対に金利が下落すると、債券の価格は上昇する傾向があります。 -

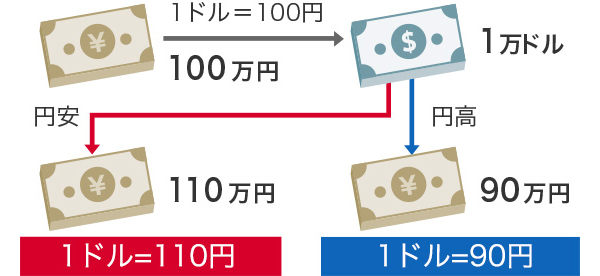

為替変動リスク

為替相場の変動が、外貨建ての株式や債券に投資する投資信託に影響を及ぼすリスクのことをいいます。

外国の株式や債券で運用する投資信託には基本的に、為替変動リスクがあります。 -

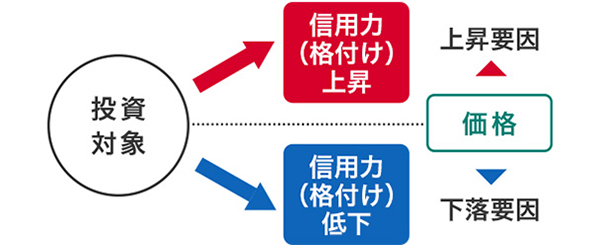

信用リスク

投資信託に含まれる株式、債券などの発行体(国や企業など)の信用力(経済情勢や財政状態など)に関わるリスクのことをいいます。

有価証券の発行体(国や企業など)が財政難、経営不振などの理由により、あらかじめ決められた条件で支払われないこともあります。 -

不動産投資信託(リート)に

関するリスク

リートが保有する不動産の賃貸料や稼働率の低下、また自然災害等によって保有する不動産に損害等が生じた場合、価格の下落等が発生する可能性があることをいいます。

-

カントリーリスク

投資している国や地域の政治、経済、社会情勢などの変化に伴い価格が変動するリスクのことをいいます。

流動性リスク

市場規模や情勢により、売買が成立しづらくなり、不利な条件での売買を余儀なくされ、損失が発生する可能性のことをいいます。

- ※上記の主なリスクは一般的なリスク要因を記載したものであり、ファンドの持つすべてのリスクを網羅するものではありません。各ファンドにおけるリスクの詳細は最新の「目論見書」および「目論見書補完書面」をご確認ください。

投資信託のはじめかた

STEP01

投資信託口座を開設

投資信託を始めるには、投資信託口座の開設が必要です。 店頭で投資信託口座の開設をお願いします。

STEP02

ファンドを検討・購入

お客さまの投資目的に合ったファンドをお選びください。 店舗での購入が可能ですので、お決まりの際はお近くの店舗までお越しください。 また、ファンド選びでお困りでしたら、お近くの店舗へお気軽にご相談ください。

投資信託を購入する際には、お客さまのニーズに合った商品を選ぶことが重要です。

そうすることによって、リスクが高すぎた・リターンが低すぎた等の失敗を防ぐことにつながります。

| リスク | お客さまのニーズ | 投資目的にあった商品 | 投資対象 |

|---|---|---|---|

|

小 |

安定性重視 | インフレに負けない程度の リターンを期待 ローリスク・ローリターン |

国内債券 |

|

中 |

収益性重視 | 安定したリターンを期待 ミドルリスク・ ミドルリターン |

海外債券/バランス |

|

大 |

積極性重視 | 市場の動きを見ながら リターンを追求 ハイリスク・ハイリターン |

国内リート/海外リート 国内株式/海外株式 |

STEP03

運用開始

運用中は運用実績や市場の変化など、さまざまな要因で運用バランスが変わる場合があります。当初は目的に応じたリスクバランスだった組合せが、いつのまにか過剰なリスクバランスに変わっていることもありますので、タイミングをみてファンド情報やマーケット情報の確認を行い、バランスを調整してあげることが大切です。

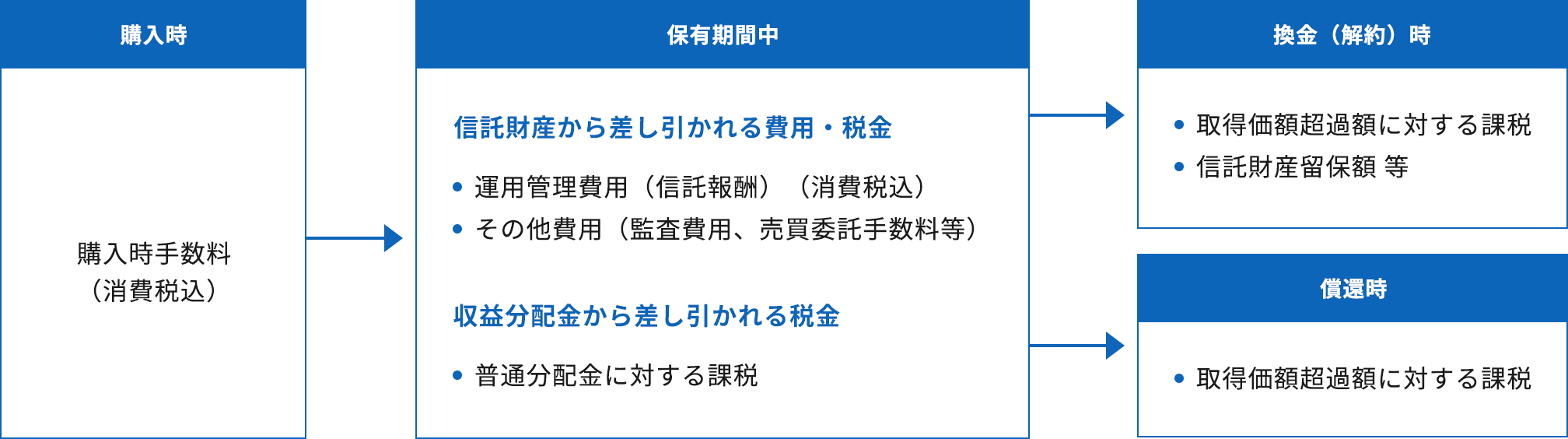

投資信託にかかわる費用と税金

- ※代表的なコストのみ記載しております。

- ※上記費用等は投資信託ごとに異なります。詳しくは各投資信託の目論見書、販売用資料等をご覧ください。

- ※確定申告に便利な特定口座や、譲渡損益や収益分配金が非課税となる非課税(NISA)口座もあります。

- ※購入時手数料は、申込総金額の中から差し引かれるため、たとえば100万円の金額指定で購入した場合、100万円の全額が投資信託の購入金額に充当されるわけではありません。

NISAのご案内

NISA(少額投資非課税制度)は、個人投資家の中長期的な資産形成を応援する制度です。

2024 年からは、長期・積立・分散投資による継続的な資産形成をおこなえるように、制度が恒久化され、より利用しやすくなりました!

特定口座のご案内

特定口座とは、当行がお客さまに代わって、公募株式投資信託および平成 28 年以降、公社債・公社債投資信託の譲渡損益や利子、分配金を計算し、確定申告の煩雑な手続きや負担を軽減するための仕組みです。

取引約款・規定集・

留意事項

- 投資信託は預金ではなく、預金保険制度の対象ではありません。

- 投資信託は保険ではなく、保険契約者保護機構の保護の対象ではありません。

- 当行が取り扱う投資信託は投資者保護基金の保護の対象ではありません。

- 投資信託は、株式や債券など、値動きのある証券等(外貨建て資産は為替リスクも含みます)に投資するため、基準価額は市場環境等によって変動します。したがって、元本および分配金が保証されている商品ではなく、基準価額の下落により、損失を被り、投資元本を割り込むことがあります。

- 当行で販売する投資信託は、個別の商品ごとに販売手数料(最大3.30%〔税込〕)、保有期間中には信託報酬(最大2.420%〔税込〕)、および監査費用、有価証券売買委託手数料などその他費用等(運用状況等により変動するため、事前に料率、上限額を示すことができません。)がかかります。また、換金時に信託財産留保額(換金時の基準価額に対して最大0.5%)がかかる場合があります。詳しくは、各ファンドの「投資信託説明書(交付目論見書)」および「目論見書補完書面」をご確認ください。

- 投資信託のお取引に関しては、クーリング・オフの適用はありません。

- 投資した資産の減少を含むリスクは、投資信託の購入者(お客さま)に帰属します。

- 投資信託の設定・運用は投資信託委託会社が行い、信託財産は信託銀行等で分別保管されます。

- 取得の申込みにあたっては当行各店で「投資信託説明書(目論見書)」と「目論見書補完書面」をお渡ししますので、必ず内容をご確認の上、ご自身でご判断ください。

商号等 株式会社 神奈川銀行

登録金融機関 関東財務局長(登金)第55号

加入協会 日本証券業協会

PDFをご覧になられる場合はあらかじめAdobe社AdobeReader®のインストールが必要です。